InfoMazars 09-2023 - Breves comentarios sobre el Impuesto a los Grandes Patrimonios

Ya es el quinto año de aplicación de este impuesto en Venezuela. En otros países como Argentina y España, el IGP grava a personas naturales, a diferencia de Venezuela que grava tanto a personales naturales como personas jurídicas.

En los países mencionados el impuesto es o fue transitorio, de aproximadamente de 3 a 4 años. La tendencia es evitar usarlo porque este tipo de impuesto genera fuga de capital y de talento humano lo cual pasa entonces a generar otro tipo de afectaciones para el país que lo aplica en su sistema tributario.

¿Quiénes declaran IGP?

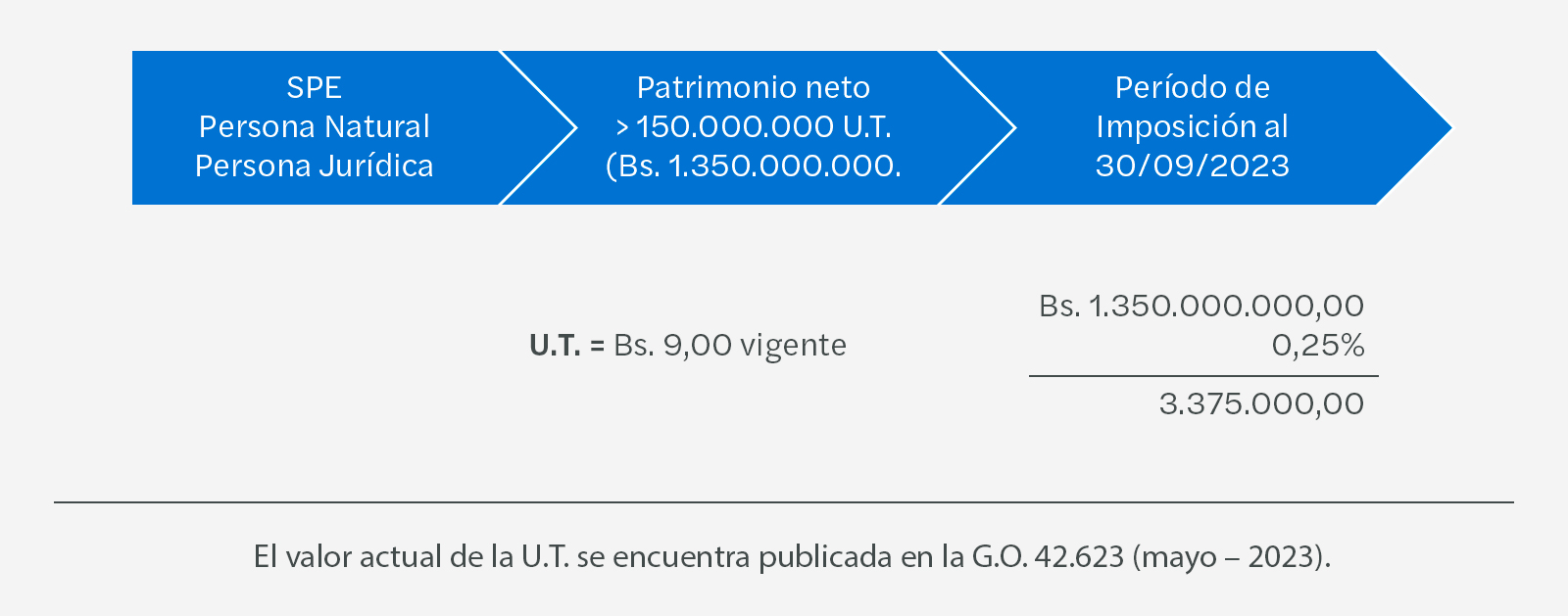

Esta obligación fiscal está dirigida a las personas naturales y personas jurídicas que sean calificados como especiales (SPE) por la Administración Tributaria, los cuales, su patrimonio neto, sea igual o mayor a la base mínima estipulada en la ley de 150.000.000 unidades tributarias (U.T).

A pesar de la clara tipificación dispuesta en la ley de la materia, tenemos la situación práctica o criterio administrativo del Seniat de que, desde el principio de la aplicación del impuesto, requiere la presentación de la declaración del IGP aun en los casos de no alcanzarse por parte de los SPE, las 150.000.000 de U.T., lo cual ha sido ratificado por sentencias de los tribunales competentes.

¿Cuál es su hecho imponible?

La propiedad o posesión por parte del contribuyente de algún patrimonio, según las especificaciones establecidas en la LIGP.

¿Cuál es la base imponible?

La base de cálculo para determinar el IGP es la suma del valor total de los bienes y derechos del contribuyente, excluyendo los pasivos y el valor de las cargas y gravámenes que recaigan en los bienes y derechos gravados; excluyendo también, los bienes que se encuentren exonerados o exentos.

¿Es deducible el IGP en el ISLR?

Este tributo no es deducible al Impuesto Sobre la Renta. (Disposición Transitoria Primera).

¿Cuál es el valor atribuible a los bienes y derechos gravados por el IGP?

Bienes inmuebles en el país: Será el mayor valor que resulte de la aplicación de cualesquiera de los parámetros siguientes:

- El valor asignado en el catastro municipal.

- El valor de mercado.

- El valor resultante de actualizar el precio de adquisición, conforme a las normas que dicte la Administración Tributaria para tal efecto.” Art 16 de la ley de IGP (cabe destacar que estas normas no han sido emitidas por el Seniat hasta el momento).

Bienes inmuebles en el exterior: Se utiliza el valor que resulte mayor entre las reglas fiscales del país donde se encuentre ubicado el bien o su valor corriente al 30 de septiembre del año en curso.

Otros bienes inmuebles: El valor del inmueble será el mayor valor entre el precio de adquisición y el cotizado en el mercado al 30 de septiembre de cada año.

Acciones de sociedades mercantiles:

- Si cotizan en bolsas de valores: Se valorarán conforme a la cotización al 30 de septiembre del período que se está evaluando.

- Si no cotizan en bolsas de valores: Se estimarán al valor que resulte de dividir el monto del capital más las reservas del último balance de situación financiera utilizado para cierre del período de imposición del Impuesto Sobre la Renta, entre el número de acciones.

Joyas, objetos de arte y antigüedades: Se utilizará el mayor valor entre el precio de adquisición actualizado, con base a las normas que dicte el Seniat, y el corriente al 30 de septiembre de cada año.

Derechos reales: Se toma como punto de partida el valor asignado al bien, de acuerdo con los lineamientos siguientes:

- Las hipotecas, prendas y anticresis se valorarán por el monto de la obligación o capital garantizado, incluyendo intereses, indemnizaciones, cláusulas penales u otra apreciación similar.

- Los derechos reales no tomados en el punto anterior se valorarán por el capital, precio o valor que los componentes hubiesen pactado al constituirlos, siempre y cuando estos no sean inferiores al precio corriente del mercado pactado entre partes no vinculadas.

Otros sin regla concreta de valoración: Los bienes y derechos que no tengan una regla concreta de valoración se computará por el mayor valor entre el precio corriente del mercado y el precio de compra actualizado, con base en las normas que dicte el Seniat.

¿Cuál es la alícuota del IGP?

La alícuota impositiva aplicable al valor del patrimonio neto está comprendida entre un límite mínimo de (0,25%) y un máximo de (1,50%) teniendo el Ejecutivo Nacional la posibilidad de modificar la alícuota aplicable dentro de tales límites. Desde el inicio del IGP y hasta la actualidad la alícuota está fijada en el 0,25% del patrimonio neto.

¿Cuál es el monto del patrimonio neto para pagar IGP?

Tomando en cuenta la normativa vigente, el patrimonio neto para que surja el pago mínimo del IGP, sería así:

¿Cuándo se debe declarar el IGP?

El impuesto se causará anualmente sobre el patrimonio neto al 30 septiembre de cada año.

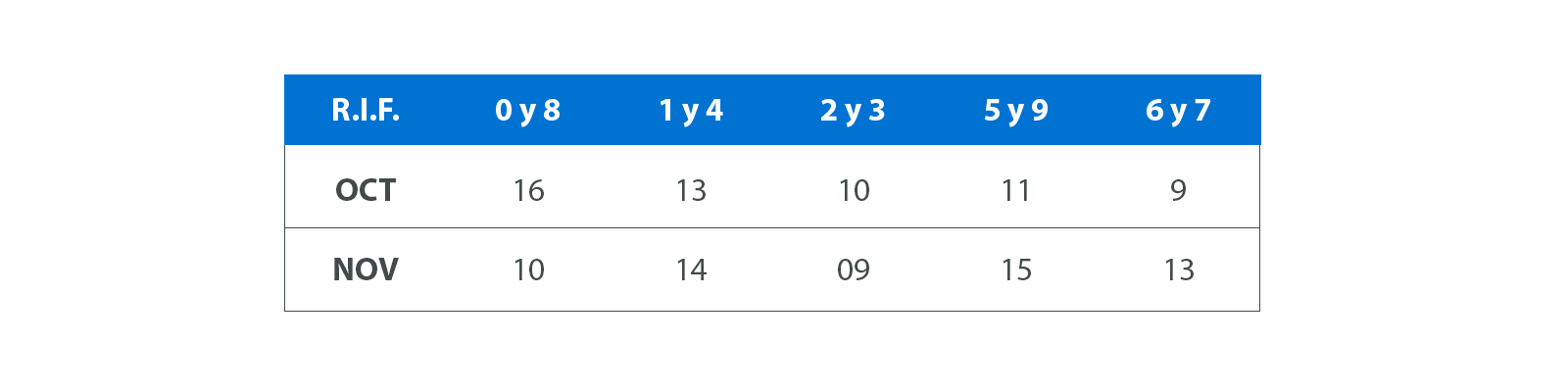

En cuanto a la presentación de la declaración, el calendario de SPE de 2023, establece que las 2 fechas de presentación de la declaración son:

¿Existen algunas cosas exceptuadas del IGP?

Están exentos del IGP, entre otros:

- La vivienda principal.

- El ajuar doméstico (o sea, los efectos de uso personal del hogar, utensilios de casa, muebles de uso personal), excepto joyas, objetos de arte y antigüedades.

- Beneficios laborales.

- Bienes y derechos comunes.

- Activos invertidos en actividades agrícolas, pecuarias, y similares, que sean la actividad principal del sujeto y ejecutadas a nivel primario.

- Obras de artistas no enajenadas aún.

Por último, recomendamos buscar asesoría legal de expertos en la materia por las dudas que puedan surgir sobre la aplicación del Impuesto a los Grandes Patrimonios.